Как получить налоговый вычет за обучение

Во многих российских учебных заведениях, в профессиональных, высших и общеобразовательных учреждениях обучение платное. В обществе сложилось мнение, что семьям со средним достатком сложно дать детям хорошее образование. Не все знают, что государством предусмотрен налоговый вычет за обучение. Рассмотрим, кто его вправе получить, при каких условиях, каков размер компенсации — какую часть денег с суммы оплаченного налога НДФЛ удастся вернуть.

Что такое налоговый вычет за обучение

Под термином налоговый вычет подразумевают вид государственных социальных выплат, включающих возврат налога за обучение. Он компенсирует затраты на получение образования либо на повышение квалификации. Студенты сами платят за учебу, но государство частично возмещает расход, освобождая их от уплаты НДФЛ или возвращая часть оплаченного налога.

В 2023 году всем плательщикам открыт Единый Налоговый Счет — ЕНС, где предусмотрен быстрый возврат переплаты. Это новый способ ведения учета всех начисленных и отправленных в ФНС налогов, включая налоговые вычеты, которые уменьшают ту сумму дохода, что облагается НДФЛ, и снижают величину налоговых отчислений для всех россиян, имеющих статус налогового резидента.

Примечание! Налоговые резиденты РФ — все физические лица, находящиеся в стране более 183 дней на протяжении одного календарного года. Определение дано в ст. 207, п 2. НК РФ.

Какие физлица имеют право на налоговый вычет за обучение

13-процентный вычет предусмотрен для лиц с налогооблагаемым доходом, которые:

- работают официально, числятся в штате, регулярно получают зарплату;

- выполняют краткосрочные задания, оказывают услуги компаниям и ИП по договору.

С любых официальных денежных доходов, если с них уплачен 13% налог, можно получить вычет. Налоговая служба сделает возврат НДФЛ за обучение с тех денег, что затрачены из личных сбережений. Налогоплательщик должен собрать документы, подтверждающие получение образования в государственном, муниципальном или частном учреждении. Учебное заведение должно иметь лицензию, дающую ему право на законную педагогическую деятельность.

Важная информация: выплаты не положены тем, кто не работает, не получает доход, не платит НФДЛ. В эту категорию входят:

- обучающиеся в вузах безработные бакалавры, магистры, аспиранты;

- нетрудящиеся пенсионеры;

- самозанятые (у них иной режим налогообложения, они сами отчисляют налог на профессиональный доход);

- ИП, работающие по патенту, на УСН либо на НПД;

- лица, оплатившие учебу материнским капиталом* либо иными социальными выплатами.

Свое обучение, внесение оплаты за братьев и сестер

На сайте ФНС перечислены социальные налоговые выплаты, в список которых включены расходы на образование (ст. 219, п 1, пп 2 НК РФ) для физлиц, которые оплатили:

- свое (личное) дневное, заочное, дистанционное, вечернее или иное обучение;

- очную учебу родных сестер и братьев до 24-летнего возраста.

При получении компенсации за период своего личного обучения не имеют значения форма образования и возраст студента. При внесении оплаты за сестер или братьев не учитывается полнота родства: можно платить за кровных единоутробных (мама и папа общие) и за тех, с которыми только один из родителей общий (мама или папа). За образование супругов и прочих родственников выплаты не начисляются.

Обучение детей и подопечных

Родные или приемные родители, опекуны, попечители вправе получить налоговый вычет за обучение ребенка в любых образовательных учреждениях, включая:

- детские сады, лицеи, школы, колледжи;

- учреждения, дающие детям дополнительное развивающее или творческое образование — школы искусств, факультативы, кружки и секции, спорткомплексы;

- учебные заведения для взрослых, помогающие им получить дополнительные знания и навыки — автошколы, языковые курсы, центры повышения квалификации.

При опекунстве учитывается возраст подопечного: до 18 лет при действующей опеке и до 24 лет после прекращения ответственности в связи с совершеннолетием воспитанника. Налоговая учитывает рекомендации, изложенные в Письме Минфина, о предоставлении вычета плательщикам НДФЛ при дистанционном обучении их детей и подопечных, а не только при очной учебе. На получение денег вправе рассчитывать родители и опекуны, представившие все необходимые документы для налогового вычета за обучение ребенка.

Читайте также: Рассказываем все про налог на прибыль в 2023 году, в том числе раскрываем его ставку и статьи дохода, участвующие в подсчете.

Сколько денег можно получить за налоговый вычет

Законом установлены две максимальные суммы расходов, которые используют при расчетах:

- 120 000 ₽ — на свое обучение, на образование братьев или сестер;

- 50 000 ₽ — на обучение родных детей или воспитанников.

Государство возвращает 13% от этих сумм, соответственно: 15 600 и 6500 ₽. За свое обучение и за образование ребенка можно получить суммарно 22 100 рублей. Расчет зависит от стоимости получения образования: при оплате 100 тысяч за себя или за сестру вычет составит 13 тысяч, при стоимости курса 120 000 ₽ сумма будет максимальной — 16 500 рублей.

Пример расчета: налоговый вычет за обучение в автошколе стоимостью 35 000 рублей составит 4550 ₽, налог с заработной платы 40 000 начисляется в сумме 5200 ₽. После подачи заявления на получение компенсации бухгалтерия насчитает плательщику не 5200, а всего 650, вычтя 4550 ₽ за освоение основ вождения.

Налоговый вычет начисляется за три предыдущих года. В 2023 г. его можно получить за 2020–2022 гг. При одноразовой оплате сразу за несколько лет вычет дается один раз, лишь за тот год, в котором был произведен платеж. При многолетней учебе заявления на получение компенсации лучше подавать каждый год. Это позволит родителям при обучении детей ежегодно уменьшать величину своего налогооблагаемого дохода на 50 000 рублей за одного ребенка или на 100 000 рублей сразу за обоих.

При обучении двоих детей:

- или один родитель получит компенсацию 13 000 ₽с общей суммы 100 000 ₽ (50 000 + 50 000 за 2 детей);

- либо оба родителя — каждый из них получит по 6500 ₽ с суммы 50 000 рублей.

Минимальных ограничений нет. Выплаты рассчитываются даже с небольших сумм.

Какие нужны документы для налогового вычета за обучение

В Приказе ФНС РФ от 30.11.2022 отмечено, что разработана единая форма заявления на возврат средств, которая действует с 10.01.2923 года.

Гражданин, желающий получить налоговый вычет за обучение, должен представить:

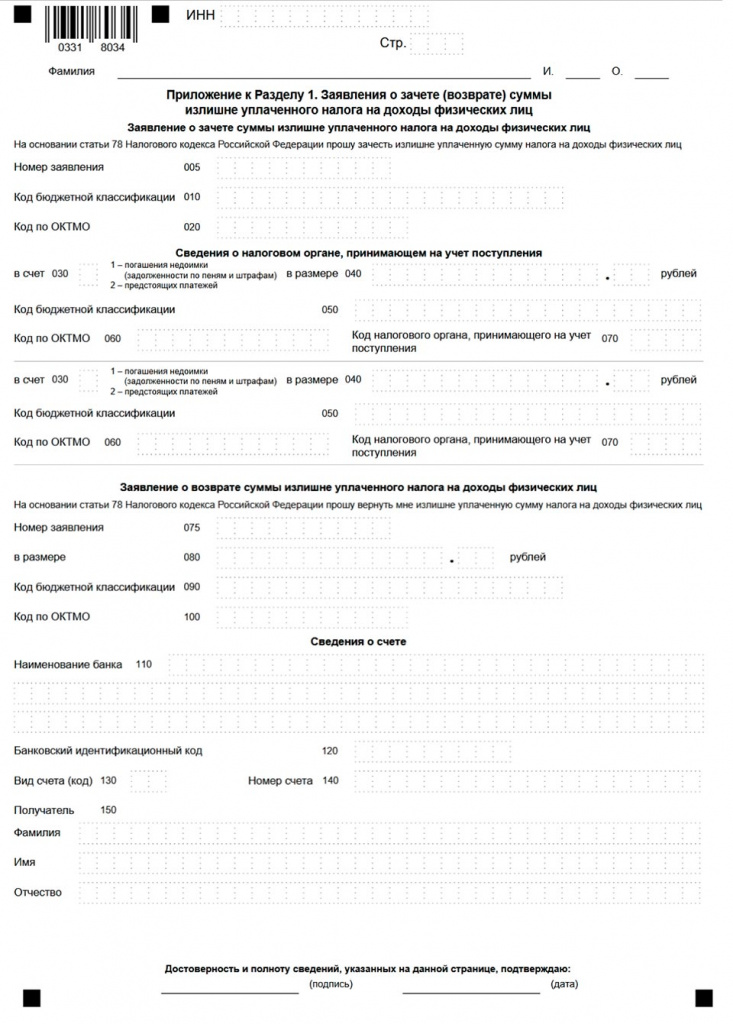

- заявление на получение вычета или на возврат излишне перечисленной суммы налога;

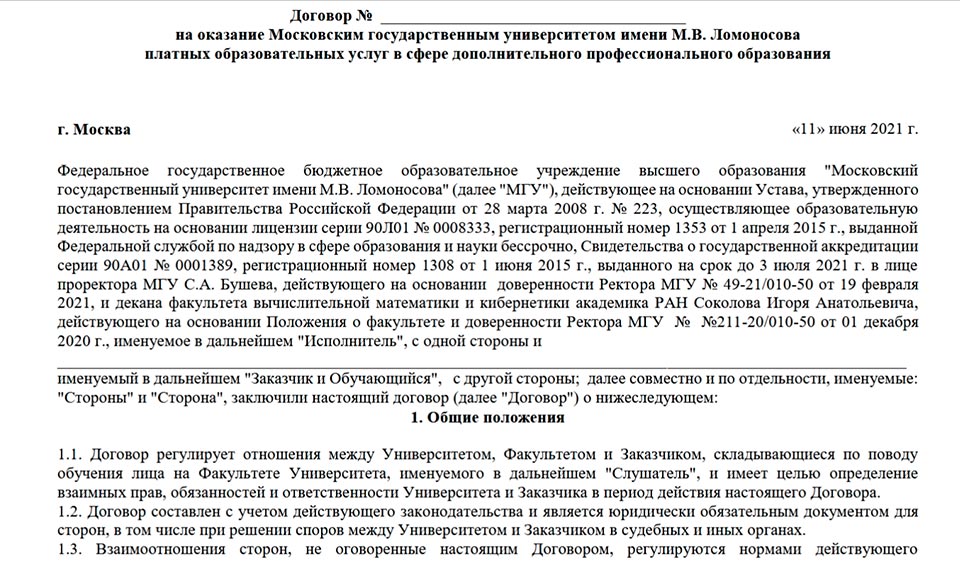

- договор с образовательным учреждением, в котором подробно описано: кто, где учился;

- справку, где указан период обучения;

- подтверждение прав учебного заведения на оказание услуг (патент для ИИ, лицензию для ООО, НКО);

- справку НДФЛ, выданную работодателем;

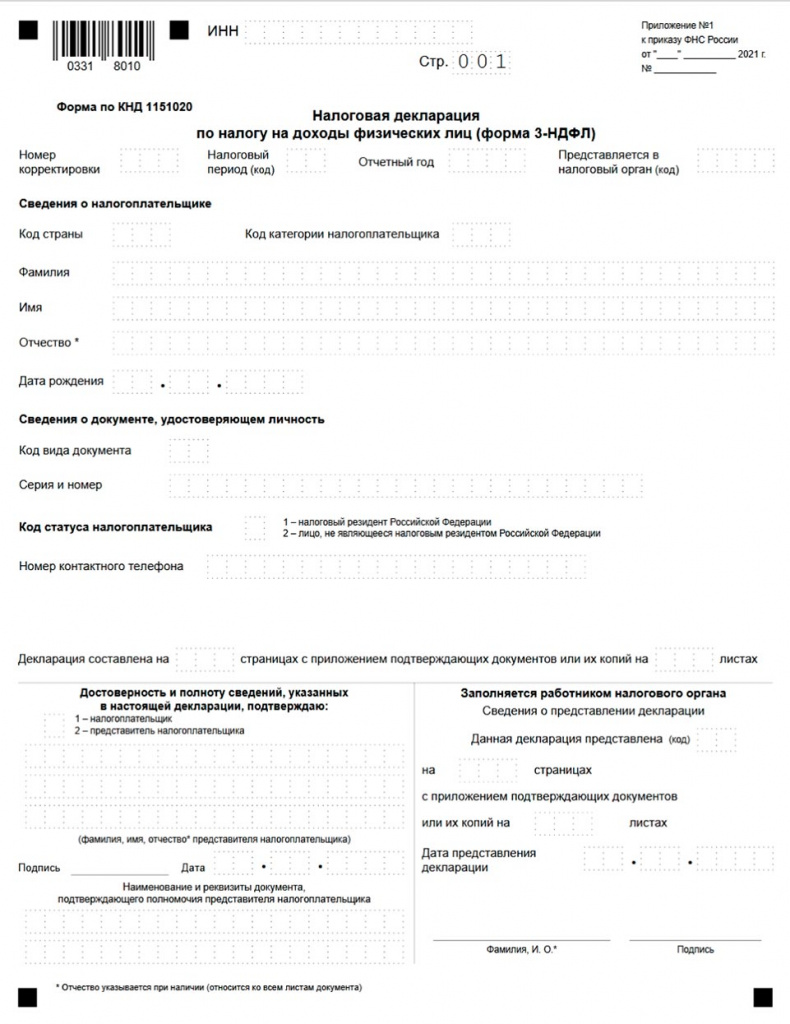

- декларацию по форме 3-НДФЛ;

- подтверждение денежных трат на обучение — чеки, выписки из банка, квитанции и прочие платежные документы, в которых отражены расходы на учебу.

Читайте также: Читайте нашу пошаговую инструкцию про заполнение платежного поручения, в которой мы приводим расшифровки всех полей в документе.

При обращении за социальными выплатами на ребенка или подопечного, нужны документы, подтверждающие его личность (свидетельство о рождении, паспорт, удостоверение об опеке) и справка об очной учебе либо о получении дистанционного образования.

Пример договора с МГУ имени Ломоносова:

Как получить налоговый вычет

Работающие граждане обращаются в местную налоговую службу либо к своему непосредственному работодателю.

Перед обращением к руководству своей компании нужно в налоговой инстанции заполнить заявление, что плательщик намерен получить социальный налоговый вычет на обучение. Не позже, чем через 30 дней, ФНС подготовит уведомление, которое нужно передать работодателю. Компания предоставит вычет с того месяца, в каком было подано прошение о компенсации. Если НДФЛ уже перечислен, бухгалтерия вернет удержанную сумму за 1–3 месяца — с последующей зарплаты не будет высчитываться подоходный налог, пока полностью не покроется размер вычета.

Если работодатель не сможет оплачивать вычет в полном объёме, плательщик вправе напрямую обратиться в налоговую службу (ст. 219, п. 2 НК РФ), недополученный остаток вернет ФНС. Если к моменту получения компенсации гражданин уволился и временно нигде не работает, заявление он может подать на портале Госуслуг или в своем кабинете ФНС.

Как подать заявление в налоговую

Пакет собранных бумажных документов можно принести лично в местную инспекцию либо отправить по почте заказным письмом с подробной описью. При дистанционном обращении в личном кабинете на портале ФНС к электронному заявлению прикрепляют фото или сканы всех документов.

В течение трех месяцев налоговая проверит и рассмотрит пакет полученной документации. По истечении этого срока она сообщит плательщику НДФЛ о своем решении: будет ли начислен налоговый вычет за учебу. Затем в течение одного месяца, но не ранее даты окончания камеральной проверки, переведёт деньги на карту или на банковский счет налогоплательщика (наличными сумму получить нельзя). Если в документации найдены ошибки или неточности, подателю заявления даётся дополнительное время на их устранение.

При личной подаче или при отправке через сайт датой регистрации документов считается уведомление налоговой о том, что заявление принято. Датой почтовой пересылки считается штемпель Почты России, срок рассмотрения заявки увеличивается на длительность доставки. После исправления ошибок придется ждать еще 3–4 месяца.

Подать документы в налоговую нужно в течение:

- четырех первых месяцев от начала того года, что следует за годом оплаты обучения (с 1 января до 30 апреля);

- трех лет после окончания учебы (после последнего оплаченного семестра).

Порядок подачи документов:

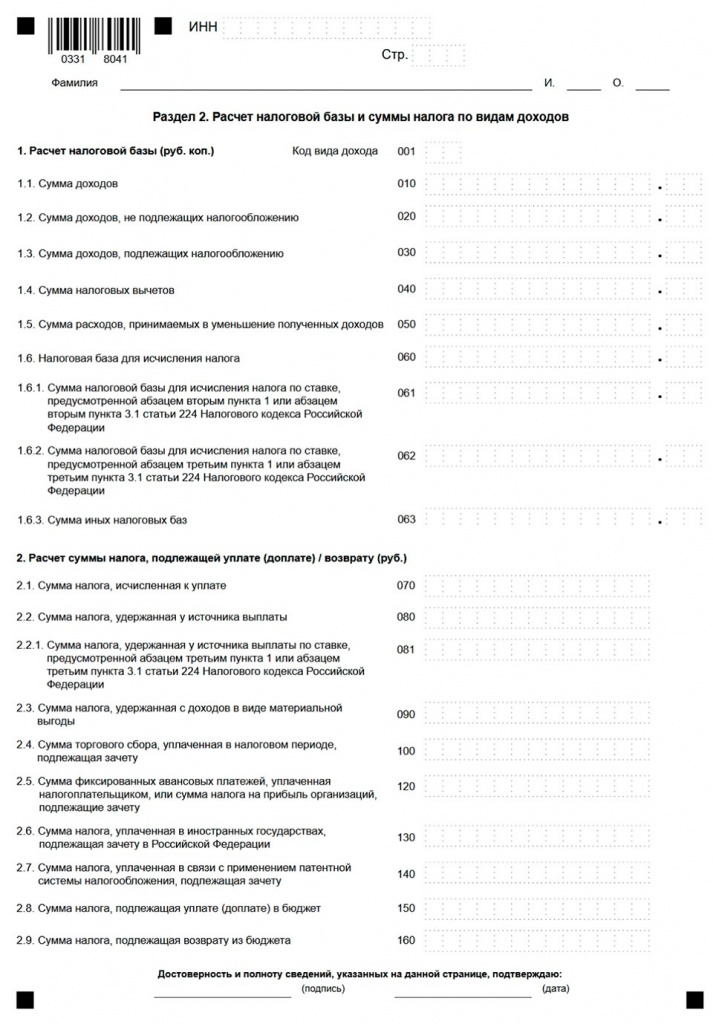

- Налоговая декларация заполняется по установленному образцу. Так выглядит форма декларации 3-НДФЛ, которую можно скачать с сайта https://www.nalog.gov.ru.

-

К декларации прилагают заявление о возврате суммы излишне заплаченного налога (Прил. к Разделу 1), где указывают свои реквизиты для зачисления денег.

- Для заполнения Раздела 2 нужна справка о начислениях зарплаты и об удержанных суммах налога, её можно получить у работодателя. Сведения о доходах и налогах есть в ФНС (ст. 230, п 2 НК РФ), их можно найти в личном кабинете.

На сайте ФНС декларация заполняется автоматически: программа подставляет в нее данные плательщика НДФЛ.

Заключение

Получить законно причитающийся налоговый вычет за обучение в 2023 году можно за себя самого, за сестру или брата, за подопечных лиц. Расчет производится с тех сумм, что плательщики НДФС внесли из личных сбережений, но не из государственных средств (субсидий, контрактов, маткапитала).

Читайте также: Рассказываем, как подать налоговый вычет за лечение, а также перечисляем необходимые документы и условия для получения вычета.

Заявление на вычет нужно подать не позднее трех лет с того момента, как внесена последняя оплата за обучение. При своевременном обращении вычет можно получать ежегодно. Заявление подают работодателю либо по месту жительства в налоговую инспекцию.

При получении вычета за себя или за единокровных сестер и братьев расчет налога производится с максимальной суммы дохода 120 тысяч, компенсация за детей и подопечных начисляется с 50 000 рублей. Чтобы получить деньги от работодателя или от ФНС, нужно сохранять квитанции, чеки и прочие финансовые документы, подтверждающие целевую оплату.

Налоговые вычеты рассчитываются совокупно. Если плательщик НДФЛ их использовал на лечение, вряд ли ему начислят выплаты на образование, если лимит уже исчерпан.