Аккредитив

Проведение любой сделки, будь то международные поставки, покупка дорогостоящего товара или продажа недвижимости, связано с большими рисками. Среди основных опасений, которые возникают у участников договорных отношений, можно выделить риски не получить оплату. В таком случае можно заключить аккредитивный договор. Разбираемся, что это такое, какие возникают обязательства банка и участников договора, а также рассмотрим особенности расчета.

Что такое аккредитив простыми словами

Понятие «банковский аккредитив» означает схему расчета между участниками договорных отношений (покупатель и продавец, заказчик и поставщик), когда денежные средства за получаемый товар поступают продавцу не напрямую от покупателя, а через банк. Кроме того, выплаты отправляются только после того, как выполняются условия соглашения, то есть покупатель получил нужный товар или услугу.

Для этого покупатель переводит оплату на счет в банке, на котором они хранятся до того момента, пока продавец не предоставит кредитной организации документы, подтверждающие выполнение условий сделки. Затем исполняющему банку необходимо перевести деньги на счет продавца. В результате сделка признается закрытой.

Такие сделки позволяют свести риск мошенничества к минимуму и защитить каждого участника договорных отношений. По этой причине часто используется банковский аккредитив при продаже квартиры и совершении других сделок, связанных с большими тратами.

В аккредитиве принимают участие следующие стороны:

- плательщик – лицо, которое заказывает товар и осуществляет выплату;

- банк-эмитент – организация, с которой заключается договор. Он удерживает средства до тех пор, пока договор не будет исполнен;

- продавец (бенефициар) – тот, кто получает выплату после исполнения условий договора.

В зависимости от масштабов сделки могут быть привлечены дополнительные участники. Например, международные сделки всегда требуют участия банков в обеих странах. Также следует отметить, что во многих договорах привлекается исполнительный банк – компания, выплачивающая деньги продавцу.

Как работает аккредитив

Чтобы понять, каким образом работает такой механизм, достаточно разобрать пример расчета по аккредитиву.

Представим, что организация выставила на продажу здание, которое решила приобрести другая компания. Стороны заключают договор купли-продажи, но в нем прописывают, что расчет будет проводиться при помощи аккредитива. В таком случае схема выглядит следующим образом:

- кредитная организация открывает счет на имя компании, которая продает здание;

- покупатель переводит нужную сумму на счет, но у продавца нет к ним доступа;

- продавец оформляет недвижимость на имя покупателя;

- бенефициар предоставляет выписку из ЕГРН. Этот документ выступает доказательством того, что имущество было переоформлено на покупателя;

- банк позволяет продавцу получить деньги.

В результате кредитная организация выступает в качестве гаранта безопасности сделки: плательщик уверен, что получит товар или вернет оплату, а продавец – денежную сумму в случае исполнения обязательств.

Виды аккредитивов

Перечислим, какие виды аккредитивов активно используются в России.

- Безотзывной. Предполагается, что внести изменения в аккредитив невозможно. Также не допускается его аннулирование или возврат средств покупателем. Такая форма максимально надежная и безопасная, поэтому используется в большинстве сделок.

- Отзывной. Банк или покупатель могут принять решение о закрытии счета, не уведомляя продавца. Такие сделки ограничены российским законодательством, поскольку слабо защищают бенефициара.

- Покрытый или депонированный. Банк-эмитент сразу переводит средства исполняющей компании, которая затем отправляет их продавцу.

- Непокрытый или гарантированный. Эмитент не отправляет деньги исполняющей кредитной организации, но в то же время дает ей право снять их с аккредитивного счета для закрытия сделки.

- Подтвержденный. Исполняющий банк перечислит деньги бенефициару вне зависимости от того, поступили ли средства от эмитента.

Аккредитивы в недвижимости

Сделки с недвижимостью – основная отрасль, в которой заключаются аккредитивы. Это наиболее удобно в том случае, если Вы:

- проводите сделку с использованием авансового платежа;

- покупаете объект недвижимости на этапе строительства и рассчитываетесь за него частями;

- оформляете аккредитив при ипотеке, то есть выбранный объект недвижимости взят с привлечением заемных средств. Тогда покупатель гасит задолженность в пользу продавца, а внесенные средства идут в счет будущих плат. Этот пункт необходимо отразить в договоре купли-продажи;

- покупаете недвижимость в другом городе, то есть заключаете сделку в дистанционном формате.

В результате денежные средства поступают продавцу после того, как он переоформил недвижимость на покупателя.

Аккредитивы для физических лиц

Часто решение об открытии аккредитива принимают крупные компании, которые осуществляют международные сделки, например, поставку товаров. Тогда получатель товара может быть уверен, что снятие его денежных средств произойдет только после получения груза. Однако такая форма расчета получает все большее распространение среди физических лиц в следующих случаях:

- Применение аккредитива при покупке недвижимости, а также продаже. Сюда входят как ипотечные сделки, так и за собственный капитал.

- Продажа или покупка дорогого имущества, в том числе оборудование, автотранспортное средство, ценные бумаги, ювелирные украшения.

- При смене права собственности, когда в сделке принимают участие несколько объектов недвижимости. То есть проводится альтернативная сделка.

- Оплата дорогостоящих услуг.

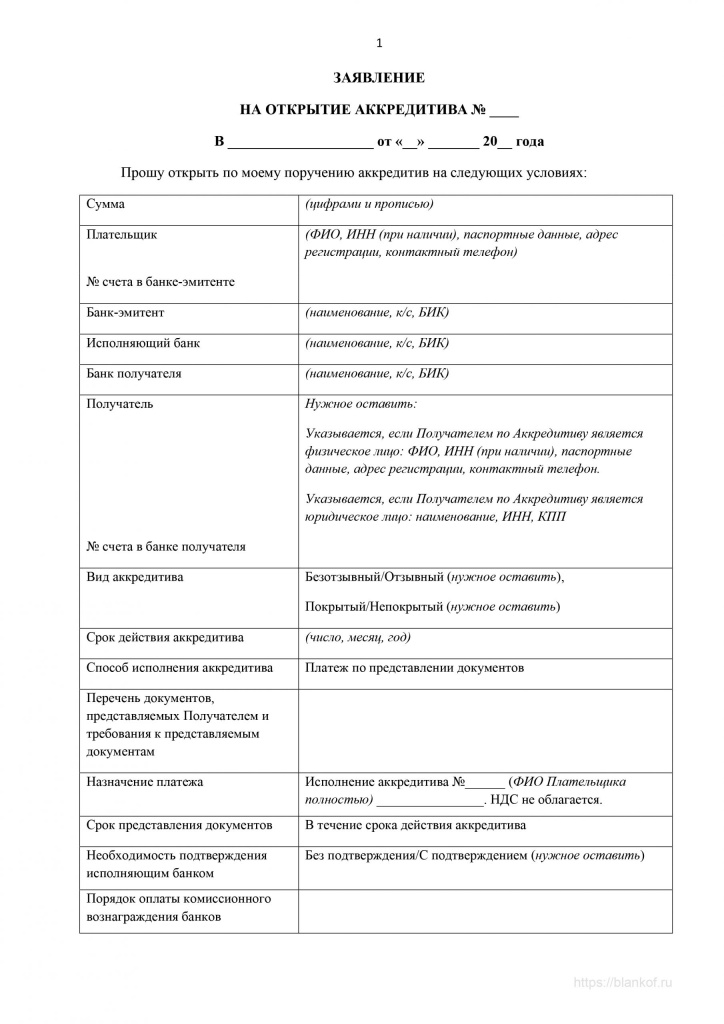

Как составляется заявление на открытие аккредитива в банке

Каждый банк предъявляет свои требования к пунктам, которые должны содержаться в заявлении на получение документарных аккредитивов, но чаще всего нужно указать:

- данные покупателя и продавца;

- реквизиты счета продавца, на который будут помещены денежные средства;

- сумма аккредитива;

- срок действия аккредитива;

- условия аккредитива. В этом пункте требуется описать, что будет являться доказательством исполнения условий сделки. Например, выписка из ЕГРН;

- назначение платежа, которое в дальнейшем будет указано в платежном поручении при оплате;

- список документов, которые прилагаются к заявлению: копии паспортов, проект договора и другие;

- дата и подпись заявителя.

Этапы сделки с аккредитивом

Прежде чем приступать к заключению договора между участниками сделки, необходимо выбрать, в каком банке будет открыт аккредитив. Лучше всего воспользоваться услугами крупных кредитных организаций, например, Сбербанк, ВТБ или Райффайзенбанк. Помните, что не каждый банк заключает такие договоры – часто физические лица хотят оформить аккредитив в Тинькофф банке, но такой услуги нет среди предложений компании.

Шаг 1: заключение договора

Стороны сделки заключают договор, будь то о поставке товаров, оказании услуг или купли-продажи, и указывают, что используется аккредитивный расчет.

Шаг 2: открытие аккредитива

Лицо, которое выступает покупателем товаров или заказчиком услуг, передает кредитной организации необходимые документы и заявление. После того, как заявление принято, необходимо оплатить комиссию и перевести необходимую сумму на счет.

Шаг 3: уведомление об открытии аккредитива

Эмитент уведомляет исполняющий банк об открытии аккредитива. В уведомлении содержится необходимая информация о продавце, сроках действия счета, условиях исполнения. Исполняющая организации информирует продавца. Не забывайте, что сделки могут проходить без участия исполняющего банка. В таком случае обязательства на себя берет эмитент.

Шаг 4: исполнение обязательств и предоставление доказательств

Для того, чтобы получить расчеты по аккредитиву, получатель средств должен выполнить свои обязательства в рамках условий сделки. После этого он отправляет документы, которые будут служить доказательством исполнения, банку.

Шаг 5: выплата бенефициару

После того, как были выполнены условия раскрытия аккредитива, денежные средства поступают на счет продавца.

Заключение

Перед тем, как принимать решение об использовании аккредитивной формы расчетов, необходимо учесть, что:

- Срок действия аккредитива ограничен. В том случае, если от получателя средств не поступил документ, подтверждающий исполнение обязательств, в оговоренное время, то в соответствии с условиями аккредитива банк-эмитент возвращает денежные средства покупателю в полном объеме.

- Преимуществом расчета по аккредитиву является тот факт, что деньги, положенные на счет, застрахованы. Это предусмотрено законом о страховании вкладов, то есть речь идет о суммах до 1,4 млн руб.

- Аккредитивная форма может использоваться для заключения договора даже тогда, когда стороны сделки проживают в разных городах.